Dal 1 gennaio 2021 è obbligatorio scegliere la tipologia di fattura elettronica, in base all’operazione che si sta fatturando. Ad ad esempio scegliere l’emissione della fattura elettronica: anticipata, immediata o differita.

Ogni tipologia di fattura elettronica ha un codice univoco.

Come scegliere la tipologia di fattura?

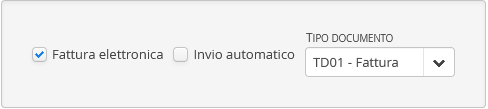

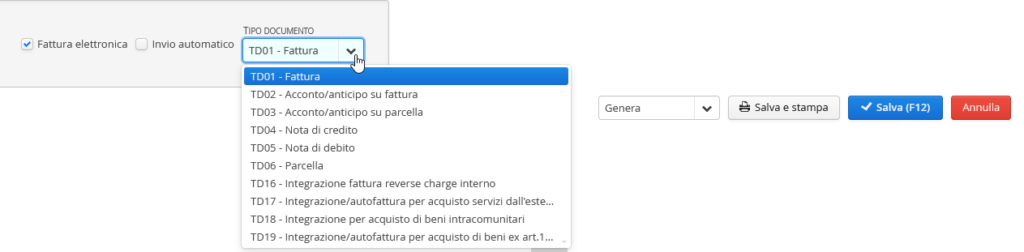

Seguendo la procedura di creazione di una nuova fattura elettronica, ci troviamo nella schermata del corpo della fattura.

Per cambiare la tipo fattura elettronica dobbiamo scegliere la tipologia dal menù in basso nella fattura stessa.

I codici presenti definiscono il tipo di fattura elettronica inviata.

E’ necessario selezionare la tipologia in fase di creazione per garantire che il file Xml sia corretto per l’invio.

- ImpresaCloud: Il Tuo Studio Digitale nel Cloud

- Quali sono i termini per l’emissione di una fattura elettronica immediata?

- L’analisi dei dati per le PMI: una guida completa

- L’importanza dell’analisi dei dati per le PMI: una chiave per il successo

- Come Usare e Gestire un Gestionale Online

Codici Fatture elettroniche 2021

Nelle nuove specifiche tecniche dell’agenzia delle entrate è sono indicate le procedure per una corretta gestione della fatturazione in riferimento all’operazione che si sta compiendo.

AGENZIA DELLE ENTRATE: GUIDA ALLA COMPILAZIONE DELLE FATTURE ELETTRONICHE E DELL’ESTEROMETRO

| TD01 Fattura |

| TD02 Acconto/Anticipo su fattura |

| TD03 Acconto/Anticipo su parcella |

| TD04 Nota di Credito |

| TD05 Nota di Debito |

| TD06 Parcella |

| TD16 Integrazione fattura reverse charge interno |

| TD17 Integrazione/autofattura per acquisto servizi dall’estero |

| TD18 Integrazione per acquisto di beni intracomunitari |

| TD19 Integrazione/autofattura per acquisto di beni ex art. 17, c. 2, D.P.R. n. 633/1972 |

| TD20 Autofattura per regolarizzazione e integrazione delle fatture (art. 6, c. 8, D.Lgs. n. 471/1997 o art. 46, c. 5, D.L. n. 331/1993) |

| TD21 Autofattura per splafonamento |

| TD22 Estrazione beni da Deposito IVA |

| TD23 Estrazione beni da Deposito IVA con versamento dell’IVA |

| TD24 Fattura differita di cui all’art. 21, comma 4, lett. a) |

| TD25 Fattura differita di cui all’art. 21, comma 4, terzo Periodo, lett. b) |

| TD26 Cessione di beni ammortizzabili e per passaggi interni (ex art. 36 D.P.R. n. 633/1972) |

| TD27 Fattura per autoconsumo o per cessioni gratuite senza rivalsa |

Tipologie di Fatture elettroniche

Vediamo nel dettaglio ogni tipologia di codice, descrizione dell’operazione, compilazione del documento e registrazione delle fattura.

Descrizione operazione: operazione in regime di IVA ordinaria. Il C/P (Cedente/Prestatore), entro

dodici giorni dal momento di effettuazione dell’operazione1, emette una fattura nei confronti del

C/C (Cessionario/Committente).

Compilazione del documento:

Campo cedente/prestatore: dati del C/P emittente.

Campo cessionario/committente: dati del C/C.

Indicazione di imponibile e imposta o della Natura nel caso non si tratti di un’operazione

imponibile.

Registrazione della fattura (regole generali)

Il C/P annota la fattura emessa nel registro delle fatture emesse entro il giorno 15 del mese

successivo a quello di effettuazione dell’operazione, seppure con riferimento a quest’ultimo

(articolo 23 d.P.R. n. 633/1972).

Il C/C annota la fattura ricevuta nel registro delle fatture ricevute con riferimento al mese in cui

vuole esercitare (articolo 25 del d.P.R. n. 633/1972), il diritto alla detrazione in base alle

disposizioni contenute nell’articolo 19 d.P.R. n. 633/1972 e nell’articolo 1, del d.P.R. n. 100 del

1998.

TD04 NOTA DI CREDITO, TD08 NOTA DI CREDITO SEMPLIFICATA

Descrizione dell’operazione: il C/P emette una nota di variazione in diminuzione – nota di credito

TD04 o nota di credito semplificata TD08 (a titolo di esempio quando voglia rettificare solo

l’importo dell’imposta – cfr. FAQ n.96 del 19 luglio 2019) ai sensi dell’articolo 26 del d.P.R. n.

633/1972 nei confronti del C/C, indicando l’imponibile e la relativa imposta o la natura nei casi non

si applichi l’imposta; la funzione di tali documenti è quella di variare – in diminuzione – quanto

fatturato in precedenza.

Compilazione del documento

Campo cedente/prestatore: dati del C/P emittente.

Campo cessionario/committente: dati del C/C.

Indicazione di imponibile e imposta o della Natura nel caso non si tratti di un’operazione

imponibile.

Indicazione degli estremi della fattura precedentemente emessa ed inviata da rettificare nel campo

2.1.6 nel caso di TD04 e nel blocco 2.1.2 nel caso di TD08.

Registrazione della fattura

Il C/P annota la nota di credito nel registro delle fatture emesse (segno negativo) nel mese in cui è

stata effettuata l’operazione; il C/C annota la nota di credito ricevuta (segno negativo) nel registro

delle fatture acquisti nel mese in cui l’ha ricevuta.

Per le note di credito emesse dal C/P finalizzate a rettificare una fattura trasmessa in cui non è

indicata l’imposta in quanto il debitore d’imposta è il C/C, quest’ultimo può integrare la nota di

credito ricevuta con il valore dell’imposta utilizzando la medesima tipologia di documento

trasmessa allo SDI per integrare la prima fattura ricevuta (ossia nei casi in cui è prevista la

trasmissione allo SDI di un documento integrativo o di un’autofattura con i codici da TD16 a

TD19), indicando gli importi con segno negativo e non deve utilizzare il documento TD04.

Esempio:

– il fornitore francese emette (con facoltà di trasmissione della stessa tramite SDI) la fattura n.

15 del 5/10/2020 non imponibile di 200 euro per cessione di beni;

– il cessionario residente o stabilito in Italia trasmette a SDI il 6/10/2020 un documento TD18

in cui, con riferimento alla fattura n. 15 del 5/10/2020 del francese, è riportato l’imponibile

di 200 euro e l’imposta di 44 euro;

– il fornitore francese il 3/11/2020 emette (con facoltà di trasmissione della stessa tramite

SDI), con riferimento alla fattura n. 15 del 05/10/2020, una nota di credito dell’importo di

20 euro;

– conseguentemente il cessionario residente o stabilito in Italia può trasmettere a SDI un

documento TD18 rettificativo di quello trasmesso il 6/10/2020, riportando un imponibile di –

20 euro e un’imposta di – 4,4 euro.

Dovrà essere invece adoperato il TD04 (o il TD08) nel caso di variazione in diminuzione di una

precedente fattura trasmessa con TD24 TD25 TD26 o TD27.

TD05 NOTA DI DEBITO, TD09 NOTA DI DEBITO SEMPLIFICATA

Descrizione dell’operazione: il C/P emette una nota di variazione in aumento (nota di debito TD05

o nota di debito semplificata TD09) ai sensi dell’articolo 26 del d.P.R. n. 633/1972 nei confronti del

C/C, indicando l’imponibile e la relativa imposta o la natura nei casi non si applichi l’imposta; la

funzione di tali documenti è quella di variare – in aumento – quanto fatturato in precedenza.

Compilazione del documento

Campo cedente/prestatore: dati del C/P emittente.

Campo cessionario/committente: dati del C/C.

Indicazione di imponibile e imposta o della Natura nel caso non si tratti di un’operazione

imponibile.

Indicazione degli estremi della fattura precedentemente inviata da rettificare nel campo 2.1.6 nel

caso di TD05 e nel blocco 2.1.2 nel caso di TD09.

Registrazione della fattura

Il C/P annota, entro i termini di legge, la nota di debito nel registro delle fatture emesse con

riferimento al mese in cui è stata effettuata l’operazione, mentre il C/C annota la nota di debito

ricevuta nel registro delle fatture ricevute con riferimento al mese in cui vuole esercitare il diritto

alla detrazione entro i limiti di legge.

Per le note di debito emesse dal C/P finalizzata a rettificare una fattura trasmessa, in cui non è

indicata l’imposta in quanto il debitore d’imposta è il C/C, quest’ultimo deve integrare la nota di

debito ricevuta e può, al tal fine, utilizzare la medesima tipologia di documento trasmessa allo SDI

per integrare la prima fattura ricevuta (ossia nei casi in cui è prevista la trasmissione allo SDI di un

documento integrativo o di un’autofattura con i codici da TD16 a TD27), indicando gli importi con

segno positivo e non può utilizzare il documento TD05.

Dovrà essere invece adoperato il TD05 (o il TD09) nel caso di variazione in aumento di una

precedente fattura trasmessa con TD24 TD25 TD26 o TD27.

TD16 INTEGRAZIONE FATTURA DA REVERSE CHARGE INTERNO

Descrizione operazione: operazione interna effettuata in regime di inversione contabile, ai sensi dell’articolo 17 del d.P.R. n. 633/72. Il C/P ha emesso una fattura elettronica (ad esempio TD01 o TD02 o TD24) con uno dei sottocodici di N6, la quale deve essere integrata dal C/C, indicando aliquota e imposta dovuta. Per integrare la fattura ricevuta (la quale è normalmente una fattura elettronica) nell’ipotesi di reverse charge interno, il C/C può effettuare attraverso lo SDI l’integrazione della fattura (che con la fattura cartacea avveniva scrivendo sulla stessa) usando il tipo documento TD16, che sarà recapitato solo a se stesso (dato che è quest’ultimo a essere tenuto a integrare l’Iva in fattura).

Il documento integrativo sarà utilizzato in fase di elaborazione delle bozze dei registri IVA da parte dell’Agenzia. Qualora il C/C volesse avvalersi delle bozze dei registri IVA precompilati elaborati dall’Agenzia delle Entrate, è consigliabile trasmettere il tipo documento TD16 allo SDI entro la fine del mese da indicare nel campo .

Alternativamente alla trasmissione del TD16 via SDI, il C/C può integrare manualmente la fattura ricevuta previa stampa e conservazione analogica della stessa ma in tal caso l’operazione non apparirà nelle suddette bozze di registri Iva elaborati dall’Agenzia.

Compilazione del documento

Campo cedente/prestatore: dati del C/P che ha emesso la fattura in reverse charge. Campo cessionario/committente: dati del C/C che effettua l’integrazione. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di ricezione della fattura in reserve charge o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore. Indicazione dell’imponibile presente nella fattura inviata dal C/P e della relativa imposta calcolata dal C/C (in caso di aliquote diversificate, si compilerà il documento con i singoli imponibili e le singole imposte).

Indicazione nel campo 2.1.6 dell’IdSdi, attribuito dal Sistema di interscambio, della fattura di riferimento.

Campo 2.1.1.4 Numero: consigliabile adoperare una numerazione progressiva ad hoc.

Registrazione della fattura

Il C/C annota la fattura integrata nel registro delle fatture emesse e nel registro delle fatture acquisti.

TD17 INTEGRAZIONE/AUTOFATTURA PER ACQUISTO SERVIZI DALL’ESTERO

Descrizione dell’operazione: il C/P estero (anche residente nella Repubblica di San Marino o nello Stato della Città del Vaticano) emette una fattura per prestazioni di servizi al C/C residente o stabilito nel territorio nazionale indicando l’imponibile ma non la relativa imposta in quanto l’operazione, vista dal lato dell’emittente, è non soggetta ed è imponibile in Italia e l’imposta è assolta dal committente residente o stabilito in Italia. Il C/C, ai sensi dell’articolo 17, secondo comma, del d.P.R. 26 ottobre 1972, n. 633, deve integrare il documento ricevuto (nel caso di servizi intracomunitari) o emettere un’autofattura (nel caso di servizi extra-comunitari) per indicare l’imposta dovuta che dovrà poi confluire nella propria liquidazione.

Può, a tal fine, predisporre un altro documento, ad integrazione della fattura ricevuta dal soggetto passivo comunitario ed inviarlo tramite SDI con tipo documento TD17 che sarà recapitato al solo soggetto emittente (dato che è quest’ultimo ad essere tenuto ad integrare la fattura con l’Iva). Qualora il C/C volesse avvalersi delle bozze dei registri IVA precompilati elaborati dall’Agenzia delle Entrate, è consigliabile trasmettere il tipo documento TD17 allo SDI entro la fine del mese da indicare nel campo .

Alternativamente alla trasmissione del TD17 via SDI, il C/C può integrare manualmente la fattura o emette un’autofattura cartacea o elettronica extra SDI ed è obbligato a comunicare i dati dell’operazione ricevuta dal fornitore estero, integrati con quelli dell’imposta, tramite l’esterometro.

Compilazione del documento

Fattura elettronica TD17 Campo cedente/prestatore: dati del prestatore estero con l’indicazione del paese di residenza dello stesso. Campo cessionario/committente: dati del C/C che effettua l’integrazione o emette l’autofattura. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata:

– la data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero), nel caso di emissione del documento integrativo relativo all’acquisto di servizi intracomunitari;

– la data di effettuazione dell’operazione, nel caso di emissione dell’autofattura relativa all’acquisto di servizi extra-comunitari o acquisti di servizi da prestatore residente nella Repubblica di San Marino o nello Stato della Città del Vaticano.

Indicazione dell’imponibile presente nella fattura inviata dal C/P e della relativa imposta calcolata dal C/C o della Natura nel caso non si tratti di un’operazione imponibile (ad esempio, codice N3.4 nel caso di non imponibilità e codice N4 nel caso di esenzione).

Indicazione nel campo 2.1.6 dell’IdSdi, attribuito dal Sistema di interscambio, della fattura di riferimento qualora sia stata trasmessa via SDI. Campo 2.1.1.4 Numero: consigliabile adoperare una numerazione progressiva ad hoc.

Esterometro

Il Cessionario/Committente trasmette tramite il flusso dell’esterometro i dati della fattura integrata valorizzando il blocco DTR (dati fatture ricevute) e adoperando il TD11 nel caso di acquisti di servizi intra-UE o il codice TD01 nel caso di auto-fattura per acquisti di servizi extra-UE con l’utilizzo, in entrambi i casi, della relativa Natura (ad esempio N3.4 per acquisto di servizi non imponibili ex articolo 9 del decreto IVA e N4 per acquisto di servizi esenti) qualora non si tratti di un’operazione imponibile.

Registrazione del documento integrativo

Il documento integrativo trasmesso dal committente è annotato sia nel registro delle fatture emesse che in quello delle fatture ricevute.

TD18 INTEGRAZIONE PER ACQUISTO DI BENI INTRACOMUNITARI

Descrizione dell’operazione: il C/P residente in altro paese UE emette una fattura per la vendita di beni al C/C residente o stabilito nel territorio nazionale indicando l’imponibile ma non la relativa imposta in quanto l’operazione vista dal lato dell’emittente, è non imponibile nel Paese di residenza del cedente, mentre è imponibile in Italia e l’imposta è assolta dal cessionario.

Il C/C, ai sensi dell’articolo 46 del d.l. n. 331 del 1993, deve integrare il documento ricevuto per indicare l’imposta dovuta che dovrà poi confluire nella propria liquidazione. Può, a tal fine, predisporre un altro documento, ad integrazione della fattura ricevuta dal soggetto passivo comunitario, ed inviarlo tramite SDI con tipo documento TD18 che verrà recapitato solo al soggetto emittente (dato che è quest’ultimo ad essere tenuto ad integrare l’Iva in fattura).

Il codice TD18 deve essere utilizzato anche per gli acquisti intracomunitari con introduzione dei beni in un deposito IVA.

Qualora il C/C volesse avvalersi delle bozze dei registri IVA precompilati elaborati dall’Agenzia delle Entrate, è consigliabile trasmettere il tipo documento TD18 allo SDI entro la fine del mese da indicare nel campo .

Alternativamente alla trasmissione del TD18 via SDI, il C/C può integrare manualmente la fattura ed è obbligato a comunicare i dati della fattura ricevuta dal fornitore estero, integrata con i dati dell’imposta, tramite l’esterometro.

Compilazione del documento

Fattura elettronica TD18 Campo cedente/prestatore: dati del cedente estero con l’indicazione del paese di residenza dello stesso. Campo cessionario/committente: dati del C/C che effettua l’integrazione. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero).

Indicazione dell’imponibile presente nella fattura inviata dal C/P e della relativa imposta calcolata dal C/C o della Natura nel caso non si tratti di un’operazione imponibile (ad esempio per gli acquisti non imponibili con uso del Plafond occorre indicare N3.5; nel caso di introduzione di beni in un deposito IVA a seguito di acquisto intracomunitario occorre indicare la Natura N3.6; nel caso di acquisti esenti occorre indicare la Natura N4).

Indicazione nel campo 2.1.6 dell’Id Sdi, attribuito dal Sistema di interscambio, della fattura di riferimento qualora sia stata trasmessa via SDI.

Campo 2.1.1.4 Numero: consigliabile adoperare una numerazione progressiva ad hoc.

Esterometro

Il Cessionario/Committente trasmette tramite il flusso dell’esterometro i dati della fattura integrata valorizzando il blocco DTR (dati fatture ricevute) e adoperando il TD10 trattandosi di acquisti di beni intra-UE con l’utilizzo della relativa Natura (ad esempio N3.6 per acquisto di beni da paese UE con introduzione in deposito IVA e N4 per acquisti esenti) qualora non si tratti di un’operazione imponibile.

Registrazione della fattura

Il documento integrativo trasmesso dal committente è annotato sia nel registro delle fatture emesse che in quello delle fatture ricevute.

TD19 INTEGRAZIONE/AUTOFATTURA PER ACQUISTO DI BENI EX ART. 17 C.2 D.P.R. 633/72

Descrizione dell’operazione: il C/P estero emette una fattura per la vendita di beni già presenti in Italia (non sono quindi importazioni o acquisti intracomunitari) al C/C residente o stabilito nel territorio nazionale, indicando l’imponibile ma non la relativa imposta in quanto l’operazione vista dal lato dell’emittente, è non soggetta, imponibile in Italia e l’imposta è assolta dal cessionario. Il C/C, ai sensi dell’articolo 17, secondo comma del d.P.R. 26 ottobre 1972, n. 633, deve integrare il documento ricevuto (nel caso di C/P intracomunitario) o emettere un’autofattura (nel caso di C/P extra-comunitario) per indicare l’imposta dovuta che dovrà poi confluire nella propria liquidazione.

Può, a tal fine, predisporre un altro documento, contenente sia i dati necessari per l’integrazione sia gli estremi della fattura ricevuta dal fornitore estero, ed inviarlo tramite SDI con tipo documento TD19 che verrà recapitata solo al soggetto emittente. Il documento integrativo elettronico sarà utilizzato in fase di elaborazione delle bozze dei registri IVA da parte dell’Agenzia.

La trasmissione allo SDI di un tipo documento TD19 potrà essere effettuata dal C/C anche nel caso di emissione di un’autofattura ai sensi dell’articolo 17, secondo comma del d.P.R. 26 ottobre 1972, n. 633, per acquisto di beni provenienti dalla Repubblica di San Marino o dallo Stato della Città del Vaticano.

Il codice TD19 deve essere utilizzato anche in caso di integrazione/autofattura ex articolo 17 c.2 d.P.R. 633/72 per acquisti da soggetti non residenti di beni già presenti in Italia con introduzione in un deposito IVA (articolo 50-bis, comma 4, lettera c)), oppure per acquisti da soggetti non residenti di beni (o di servizi su beni) che si trovano all’interno di un deposito IVA utilizzando la natura N3.6.

Qualora il C/C volesse avvalersi delle bozze dei registri IVA precompilati elaborati dall’Agenzia delle Entrate, è consigliabile trasmettere il tipo documento TD19 allo SDI entra la fine del mese da indicare nel campo .

Alternativamente alla trasmissione del TD19 via SDI, il C/C può integrare manualmente la fattura o

emette un’autofattura cartacea o elettronica extra SDI ed è obbligato a comunicare i dati dell’operazione ricevuta dal fornitore estero, integrati con quelli dell’imposta, tramite l’esterometro.

Compilazione del documento

Fattura elettronica TD19 Campo cedente/prestatore: dati del cedente estero con l’indicazione del paese di residenza dello stesso. Campo cessionario/committente: dati del C/C, che effettua l’integrazione o emette l’autofattura.

Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata:

– la data di ricezione della fattura emessa dal fornitore UE (o comunque una data ricadente nel mese di ricezione della fattura stessa);

– la data di effettuazione dell’operazione con il fornitore Extra-UE o con fornitore residente nella Repubblica di San Marino o nello Stato della Città del Vaticano, nel caso di emissione dell’autofattura.

Indicazione di imponibile presente nella fattura inviata dal C/P e della relativa imposta calcolata dal C/C o della Natura nel caso non si tratti di un’operazione imponibile (ad esempio per i non imponibili con uso del Plafond occorre indicare N3.5, nel caso di acquisti da soggetti non residenti di beni già presenti in Italia con introduzione in un deposito IVA (articolo 50-bis, comma 4, lettera c)) oppure per acquisti da soggetti non residenti di beni (o di servizi su beni) che si trovano all’interno di un deposito IVA occorre indicare la Natura N3.6).

Indicazione nel campo 2.1.6 dell’IdSdi, attribuito dal Sistema di interscambio, della fattura di riferimento qualora sia stata trasmessa via SDI. Campo 2.1.1.4 Numero: consigliabile adoperare una numerazione progressiva ad hoc.

Esterometro

Il Cessionario/Committente trasmette tramite il flusso dell’esterometro i dati della fattura integrata valorizzando il blocco DTR (dati fatture ricevute) e adoperando il TD10 nel caso di acquisti di beni da fornitore intra-UE e un TD01 nel caso di acquisto di beni da fornitore extra-UE con l’utilizzo della relativa Natura (ad esempio N3.6 per acquisto di beni già presenti in Italia da fornitore estero con introduzione in deposito IVA e N4 per acquisti di servizi esenti) nel caso non si tratti di un’operazione imponibile.

Registrazione del documento integrativo

Il documento integrativo trasmesso dal committente o l’autofattura sono annotati sia nel registro delle fatture emesse che in quello delle fatture ricevute.

Descrizione dell’operazione nei due casi

1- Il C/C nei casi riportati nell’articolo 6, comma 8, del d. lgs. n. 471/1997, ossia nel caso di omessa fattura da parte del cedente/prestatore o di ricezione di una fattura irregolare, previo versamento dell’IVA con F24 ove richiesto, deve emettere un’autofattura con tipologia “TipoDocumento” TD20, indicando l’imponibile, la relativa imposta e gli importi per i quali non si applica l’imposta. Nell’autofattura dovrà indicare come C/P l’effettivo cedente o prestatore e come C/C se stesso.

2- Il C/C nei casi riportati nell’articolo 46, comma 5 del d.l. n. 331/1993, ossia di un acquisto intracomunitario di cui all’articolo 38, commi 2 e 3, lettere b) e c), nel caso in cui non abbia ricevuto la relativa fattura entro il secondo mese successivo a quello di effettuazione dell’operazione oppure abbia ricevuto una fattura indicante un corrispettivo inferiore a quello reale, deve emettere un’autofattura nei casi delineati dalla medesima norma e può farlo trasmettendo allo SDI una tipologia “TipoDocumento” TD20, indicando l’imponibile, la relativa imposta e gli importi per i quali non si applica l’imposta. Nell’autofattura dovrà indicare come C/P l’effettivo cedente o prestatore e come C/C se stesso.

In analogia ai casi precedenti, anche nell’ipotesi di cui all’articolo 6, comma 9-bis, del d. lgs. n. 471/1997, il C/C di un’operazione soggetta ad inversione contabile, nel caso di omessa fattura da parte del cedente/prestatore o di ricezione di una fattura irregolare, deve emettere una fattura ai sensi dell’articolo 21 del d.P.R. n. 633 del 1972, o provvedere alla sua regolarizzazione, e all’assolvimento dell’imposta mediante inversione contabile e può farlo trasmettendo allo SDI:

- un tipo documento TD20, indicando l’imponibile e il sottocodice della Natura N6 relativo al tipo di operazione cui si riferisce l’autofattura. Nell’autofattura dovrà indicare come C/P l’effettivo cedente o prestatore e come C/C se stesso;

- a seguire, un tipo documento TD16 con l’indicazione della relativa imposta.

Compilazione del documento

Campo cedente/prestatore: dati del fornitore. Campo cessionario/committente: identificativo IVA di colui che effettua la regolarizzazione o l’integrazione. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di effettuazione dell’operazione di cessione o di prestazione di servizi, come previsto dall’articolo 21, comma 2, del d.P.R. 633/1972.

Indicazione dell’imponibile non fatturato dal C/P o dell’imponibile non indicato nella fattura inviata dal C/P e della relativa imposta calcolata dal C/C (o della Natura nel caso di non imponibilità o esenzione).

Indicazione della fattura di riferimento nel campo 2.1.6 solo nel caso di emissione di una fattura irregolare da parte del cedente.

Campo 2.1.1.4 Numero: si potrà inserire una numerazione progressiva ad hoc.

Registrazione della fattura

Nel caso di emissione di un’autofattura ai sensi dell’articolo 6, comma 8, del d. lgs. n. 471/1997,

l’autofattura trasmessa dal cessionario è annotata nel registro delle fatture ricevute, con indicazione

del F24 con cui è stata versata l’IVA qualora dovuta.

Nel caso di emissione di un’autofattura ai sensi dell’articolo 6, comma 9-bis, del d. lgs. n. 471/1997,

l’autofattura trasmessa dal cessionario è annotata nel registro delle fatture di acquisto. Con l’annotazione del relativo documento integrativo TD16, sia nel registro delle fatture emesse che nel registro delle fatture ricevute, l’IVA è assolta in liquidazione.

Nel caso di emissione di un’autofattura ai sensi dell’articolo 46, comma 5 del d.l. n. 331/1993, l’autofattura trasmessa dal cessionario è annotata sia nel registro delle fatture emesse che nel registro delle fatture ricevute e l’IVA è assolta in liquidazione.

TD21 AUTOFATTURA PER SPLAFONAMENTO

Descrizione dell’operazione

l’esportatore abituale, che acquista con dichiarazione d’intento per

un importo superiore al plafond disponibile, può sanare la situazione (Risoluzione n. 16/E del06/02/2017):

a) con richiesta al cedente/prestatore di effettuare una variazione in aumento dell’Iva, ai sensi dell’articolo 26 del d.P.R. n. 633 del 1972; resta, comunque, a carico dell’acquirente ilpagamento degli interessi e delle sanzioni, anche tramite l’istituto del ravvedimento di cuiall’articolo 13 del D.lgs. n. 472 del 1997;

b) con l’emissione di un’autofattura, contente gli estremi identificativi di ciascun fornitore, il numero progressivo delle fatture ricevute, l’ammontare eccedente il plafond e l’imposta che avrebbe dovuto essere applicata da versare con F24 insieme agli interessi;

c) con l’emissione di un’autofattura (con le caratteristiche sopra richiamate) entro il 31

dicembre dell’anno di splafonamento da annotare sia nel registro delle vendite che nel registro degli acquisti e con l’assolvimento dell’IVA in sede di liquidazione periodica.

Nei casi b) e c), il C/C predispone e trasmette via SDI un’autofattura con tipologia documento TD21 che sarà recapitata solo al soggetto emittente.

Compilazione del documento

Campo cedente/prestatore: i dati di colui che emette l’Autofattura. 15 Campo cessionario/committente: i dati di colui che emette l’Autofattura.

Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di effettuazione dell’operazione di regolarizzazione, la quale deve comunque ricadere nell’anno in cui si è verificato lo splafonamento.

Indicazione dell’ammontare eccedente il plafond e della relativa imposta. Indicazione della fattura di riferimento nel campo 2.1.6. nel caso in cui l’esportatore emette un’autofattura diversa per ogni fornitore. In alternativa può emettere un unico documento “riepilogativo” e indicare i dati delle fatture di riferimento e i nominativi dei relativi fornitori anche, ad esempio, in un allegato alla fattura.

Campo 2.1.1.4 Numero: È consigliabile una numerazione progressiva ad hoc.

Registrazione della fattura

Se l’assolvimento dell’IVA avviene con F24, l’autofattura è annotata nel solo registro degli acquisti.

Se l’assolvimento dell’IVA avviene in sede di liquidazione periodica, il C/P che emette l’autofattura annota, entro i termini della liquidazione periodica, la maggiore imposta nel registro IVA delle vendite, nonché annota l’autofattura anche nel registro Iva degli acquisti.

TD22 ESTRAZIONE BENI DA DEPOSITO IVA

Descrizione dell’operazione: il soggetto IVA procede all’estrazione dal deposito IVA (ai fini dell’utilizzazione o commercializzazione in Italia) di beni precedentemente introdotti a seguito di un acquisto intracomunitario (caso A) o di immissione in libera pratica, ai sensi dell’articolo 50-bis, comma 6, del d.l. n. 331/1993 (caso B). Sia nel caso A che nel caso B si possono a loro volta presentare due sub-casi a seconda che il soggetto che estrae i beni dal deposito IVA sia il medesimo che li abbia introdotti (casi A1 e B1) oppure sia un soggetto diverso da quello che li ha introdotti

(casi A2 e B2).

In particolare, il soggetto IVA che estrae beni:

– nel caso A1 integra la fattura in reverse charge ricevuta dal fornitore comunitario;

– nel caso B1 emette autofattura ai sensi dell’articolo 17, secondo comma, del d.P.R. n. 633/72;

– nei casi A2 e B2 integra con IVA il documento (la fattura oppure, in caso di acquisto da soggetto extra-comunitario, l’autofattura) che certifica l’acquisto immediatamente

precedente all’estrazione nell’ipotesi di cessioni dei beni all’interno del deposito successive all’introduzione.

A tal fine può, in tutti i casi (A1, A2, B1 e B2), predisporre un documento, contenente i dati necessari per l’assolvimento dell’imposta compresi i dati del fornitore, ed inviarlo tramite SDI con tipo documento TD22 che verrà recapitato solo al soggetto emittente, indicando l’aliquota e l’imposta dovuta. Tale documento sarà utilizzato in fase di elaborazione delle bozze dei registri IVA da parte dell’Agenzia.

Alternativamente, il soggetto IVA che estrae i beni:

– nel caso A1 integra manualmente la fattura ricevuta dal fornitore comunitario;

– nel caso B1 emette autofattura cartacea;

– nei casi A2 e B2 integra manualmente con IVA il documento (la fattura, oppure, in caso di acquisto da soggetto extra-comunitario, l’autofattura) che certifica l’acquisto

immediatamente precedente all’estrazione nell’ipotesi di cessioni dei beni all’interno del deposito successive all’introduzione.

Al momento dell’estrazione dei beni dal deposito il soggetto IVA non è obbligato, in nessun caso, a comunicare tramite l’esterometro i dati dell’acquisto immediatamente precedente all’estrazione (neanche nel caso si tratti di acquisto intracomunitario).

In generale l’obbligo di trasmissione dei dati tramite esterometro in relazione alla fattispecie in esame (beni introdotti a seguito di acquisto intracomunitario o di immissione in libera pratica) sussiste in un momento diverso e in particolare:

- all’atto dell’introduzione dei beni nel deposito a seguito di acquisto intracomunitario (la trasmissione è a cura del soggetto che li ha introdotti) solo qualora, in alternativa, non abbia trasmesso un documento integrativo con codice TD18 e Natura N3.6;

- all’atto dell’acquisto da soggetto non residente (comunitario o extra-comunitario) di beni che si trovano all’interno del deposito (la trasmissione è a cura del cessionario) solo qualora, in alternativa, non abbia trasmesso un documento con codice TD19 e Natura N3.6.

Compilazione del documento

Fattura elettronica TD22

– nel caso A1 (estrazione effettuata dallo stesso soggetto che ha introdotto i beni): dati del cedente

estero con l’indicazione del paese di residenza;

– nel caso B1 (estrazione effettuata dallo stesso soggetto che ha introdotto i beni): dati del cedente estero con l’indicazione del paese di residenza;

– nei casi A2 e B2 (estrazione effettuata da soggetto diverso da quello che ha introdotto i beni): dati del cedente (estero o residente) con l’indicazione del paese di residenza, relativi all’acquisto immediatamente precedente l’estrazione dal deposito.

Campo cessionario/committente: in tutti i casi (A1, A2, B1 e B2), identificativo IVA di colui che effettua l’estrazione.

Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di estrazione. Indicazione dell’imponibile presente nel documento che certifica l’acquisto precedente all’estrazione dei beni dal deposito IVA (la fattura, bolletta doganale oppure, in caso di acquisto da soggetto extra-comunitario di beni all’interno del deposito, l’autofattura) e la relativa imposta calcolata dal cessionario. L’imponibile e la relativa imposta devono essere aumentati in funzione del valore delle prestazioni di servizi effettuate sui beni all’interno del deposito. Indicazione nel campo 2.1.6. dei riferimenti del documento (compresa la data), emesso senza applicazione dell’IVA, che certifica l’acquisto immediatamente precedente all’estrazione (la fattura, bolletta doganale oppure, in caso di acquisto da soggetto extra-comunitario di beni all’interno del deposito, l’autofattura). In tutti i casi in cui la fattura di riferimento sia passata via SDI, occorre indicare nel campo 2.1.6 l’IdSdi attribuito dal Sistema di interscambio alla fattura ricevuta. Campo 2.1.1.4 Numero: consigliabile inserire una numerazione progressiva ad hoc.

Registrazione del documento integrativo

Se il documento integrativo TD22 riporta il riferimento alla bolletta doganale oppure un C/P italiano, comporta la registrazione dell’imponibile e dell’imposta nel registro delle fatture emesse e della sola imposta nel registro delle fatture acquisti. Se il TD22 non riporta il riferimento alla bolletta doganale ed è indicato un C/P comunitario, dovrà essere annotata solo l’imposta nel registro delle fatture emesse e nel registro fatture acquisti. Nel caso in cui in fase di estrazione l’imponibile

dei beni estratti sia variato rispetto a quello risultante dalla bolletta doganale o fatturato in fase di introduzione, il maggiore imponibile con la relativa imposta vanno annotati sia nel registro delle fatture emesse che nel registro degli acquisti.

TD23 ESTRAZIONE BENI DA DEPOSITO IVA CON VERSAMENTO DELL’IVA

Descrizione dell’operazione: il soggetto IVA che procede all’estrazione dal deposito IVA (ai fini dell’utilizzazione o commercializzazione in Italia) di beni introdotti ai sensi dell’articolo 50-bis, comma 4, lett. c) del d.l. n. 331/1993 (cessioni di beni già presenti in Italia con introduzione in un deposito IVA), emette un’autofattura ai sensi dell’articolo 17, secondo comma, del d.P.R. n. 633/72

e l’imposta è versata, in nome e per conto suo, dal gestore del deposito mediante F24 intestato al soggetto che estrae, entro il giorno 16 del mese successivo all’estrazione. In alternativa, è possibile procedere all’estrazione dei beni senza pagamento dell’imposta utilizzando il plafond disponibile.

Si possono presentare due sub-casi a seconda che il soggetto che estrae i beni dal deposito IVA sia il medesimo che li abbia introdotti (caso A1) oppure sia un soggetto diverso da quello che li ha introdotti (caso A2).

In particolare, il soggetto IVA che estrae beni:

- nel caso A1 emette un’autofattura con imposta (in caso di acquisto da soggetto

extracomunitario) oppure integra con IVA la fattura (nel caso di acquisto da soggetto; - nel caso A2 emette un’autofattura con imposta (in caso di acquisto da soggetto extracomunitario) oppure integra con IVA la fattura emessa senza applicazione dell’IVA fattura (nel caso di acquisto da soggetto comunitario o italiano) che certifica l’acquisto immediatamente precedente all’estrazione nell’ipotesi di cessioni dei beni all’interno del deposito successive all’introduzione.

A tal fine può, in entrambi i casi (A1 e A2), predisporre un documento ed inviarlo tramite SDI con

tipo documento TD23 che verrà recapitato solo al soggetto emittente, indicando l’aliquota e

l’imposta dovuta.

Alternativamente, il soggetto IVA che estrae i beni:

– nel caso A1: emette un’autofattura cartacea oppure integra manualmente il documento

senza applicazione dell’IVA (la fattura o, in caso di acquisto da soggetto extracomunitario, l’autofattura) che certifica la cessione connessa all’introduzione dei beni nel deposito IVA;

– nel caso A2 emette un’autofattura cartacea oppure integra manualmente il documento

senza applicazione dell’IVA (la fattura o, in caso di acquisto da soggetto extracomunitario, l’autofattura) che certifica l’acquisto immediatamente precedente all’estrazione nell’ipotesi di cessioni dei beni all’interno del deposito successive

all’introduzione.

Al momento dell’estrazione dei beni dal deposito il soggetto IVA non è obbligato, in nessun caso, a

comunicare tramite l’esterometro i dati dell’acquisto immediatamente precedente all’estrazione

(neanche nel caso si tratti di acquisto da un soggetto non residente comunitario o extracomunitario).

In generale l’obbligo di trasmissione dei dati tramite esterometro in relazione alla fattispecie in

esame (beni introdotti ai sensi dell’articolo 50-bis, comma 4, lett. c) del d.l. n. 331/1993) sussiste in

un momento diverso e in particolare:

– all’atto dell’introduzione nel deposito dei beni (già presenti in Italia) a seguito di

acquisto da soggetto non residente comunitario o extra-comunitario (la trasmissione è a

cura del soggetto che li ha introdotti) solo qualora, in alternativa, non abbia trasmesso un

documento integrativo con codice TD19 e Natura N3.6;

– all’atto dell’acquisto da soggetto non residente (comunitario o extra-comunitario) di beni

che si trovano all’interno del deposito (la trasmissione è a cura del cessionario) solo

qualora, in alternativa, non abbia trasmesso un documento con codice TD19 e Natura

N3.6.

Compilazione del documento

– nel caso A1 (estrazione effettuata dallo stesso soggetto che ha introdotto i beni): i dati del

cedente (residente o estero) con l’indicazione del paese di residenza in relazione all’acquisto

senza applicazione dell’IVA connesso all’introduzione dei beni nel deposito;

– nel caso A2 (estrazione effettuata da soggetto diverso da quello che ha introdotto i beni): i dati

del cedente (residente o estero) con l’indicazione del paese di residenza relativi all’acquisto

immediatamente precedente l’estrazione dal deposito.

Campo cessionario/committente: in entrambi i casi (A1 e A2) identificativo IVA di colui che effettua l’estrazione. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di estrazione. Indicazione dell’imponibile presente nel documento che certifica l’acquisto precedente all’estrazione dei beni dal deposito IVA (la fattura, oppure, in caso di acquisto da soggetto extracomunitario di beni all’interno del deposito, l’autofattura) e la relativa imposta calcolata dal cessionario. L’imponibile e la relativa imposta devono essere aumentati in funzione del valore delle prestazioni di servizi effettuate sui beni all’interno del deposito. Nel caso si utilizzi il plafond in fase di estrazione dei beni disponibile indicare il codice Natura N3.5. Indicazione nel campo 2.1.6. dei riferimenti del documento, emesso senza applicazione dell’IVA che certifica l’acquisto immediatamente precedente all’estrazione (la fattura, oppure, in caso di acquisto da soggetto extra-comunitario di beni all’interno del deposito, l’autofattura). In tutti i casi in cui la fattura di riferimento sia passata via SDI, occorre indicare nel campo 2.1.6 l’IdSdi attribuito dal Sistema di interscambio alla fattura ricevuta. Campo 2.1.1.4 Numero: si consiglia di adoperare una numerazione progressiva ad hoc.

Registrazione della fattura

Il documento trasmesso con TD23 è annotato nel solo registro delle fatture acquisto (con indicazione degli estremi del versamento effettuato con F24). Nel caso in cui in fase di estrazione l’imponibile dei beni estratti sia variato rispetto a quello fatturato in fase di introduzione, il maggiore imponibile con la relativa imposta vanno annotati sia nel registro delle fatture emesse che nel registro degli acquisti.

TD24 FATTURA DIFFERITA DI CUI ALL’ART. 21, COMMA 4, LETT. A), TERZO PERIODO DEL D.P.R. N. 633/72

Descrizione dell’operazione: il C/P nel caso di:

– cessioni di beni la cui consegna o spedizione risulta da un DDT o altro documento

equipollente (con le caratteristiche stabilite dal d.P.R. n. 472/96) che accompagni la merce;

– prestazioni di servizi individuabili attraverso idonea documentazione effettuate nello stesso mese solare nei confronti del medesimo soggetto.

Compilazione del documento

Essendo una fattura emessa dal cedente/prestatore, i criteri di compilazione non presentano peculiarità rispetto alla compilazione dei campi di una fattura trasmessa con TD01.

Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica: è indicata una data ricadente nel mese in cui è stata effettuata una delle cessioni di beni/prestazioni di servizi ovvero in cui è stato pagato in tutto o in parte il relativo corrispettivo, che la fattura documenta. (cfr. Risposta interpello n. 389 del 24/09/2019).

È comunque consigliabile utilizzare la data dell’ultima operazione che si documenta.

Registrazione della fattura

Il C/P annota la fattura emessa nel registro delle fatture emesse entro il giorno 15 del mese successivo a quello di effettuazione delle operazioni mentre il C/C annota la fattura ricevuta nel registro delle fatture ricevute con riferimento al mese in cui vuole esercitare il diritto alla detrazione.

può emettere una fattura differita di cui all’articolo 21, comma 4, terzo periodo lett. a), del d.P.R. n.

633/72 adoperando il TD24 e trasmetterla allo SDI entro il giorno 15 del mese successivo a quello

di effettuazione dell’operazione e annotarla entro gli stessi termini.

TD25 FATTURA DIFFERITA DI CUI ALL’ART. 21, COMMA 4, TERZO PERIODO LETT. B) DEL D.P.R. N. 633/72

Descrizione dell’operazione: il C/P con riferimento alle cessioni di beni effettuate dal cessionario nei confronti di un soggetto terzo per il tramite del proprio cedente, può emettere una fattura differita di cui all’articolo 21, comma 4, terzo periodo lett. b) del d.P.R. n. 633/72, adoperando il TD 25 e trasmetterla allo SDI entro il mese successivo a quello della consegna o spedizione dei beni e annotarla entro il giorno 15 del mese successivo a quello di emissione e con riferimento al medesimo mese (di emissione).

Compilazione del documento

Trattandosi di una fattura emessa dal C/P, i criteri di compilazione non presentano peculiarità rispetto alla compilazione dei campi di una fattura trasmessa con TD01. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica: è indicata una data ricadente nel mese in cui è stata effettuata una delle cessioni di beni ovvero in cui è stato pagato in tutto o in parte il relativo corrispettivo, che la fattura documenta.

Registrazione della fattura

Il C/P annota la fattura emessa nel registro delle fatture emesse entro il giorno 15 del mese successivo a quello di emissione e con riferimento al medesimo mese (di emissione), mentre il C/C 21 annota la fattura ricevuta nel registro delle fatture ricevute con riferimento al mese in cui vuole esercitare il diritto alla detrazione.

TD26 CESSIONE DI BENI AMMORTIZZABILI E PER PASSAGGI INTERNI (EX ART. 36 D.P.R. 633/72)

Beni Ammortizzabili

Descrizione dell’operazione: il C/P che cede beni ammortizzabili (secondo la definizione dei criteri contabili) che non concorrono al volume di affari ai sensi dell’articolo 20 del d.P.R. n. 633/1972, emette una fattura, inviandola al sistema SDI con tipo documento TD26.

Compilazione del documento

Campo cedente/prestatore: dati del C/P emittente. Campo cessionario/committente: dati del C/C. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di effettuazione dell’operazione. Indicazione di imponibile e imposta o della Natura nel caso di non imponibilità. Campo 2.1.1.4 Numero: si potrà seguire la numerazione progressiva delle fatture emesse.

Registrazione della fattura

Il C/P annota la fattura nel registro delle fatture emesse. Il C/C annota la fattura ricevuta nel registro delle fatture ricevute con riferimento al mese in cui vuole esercitare il diritto alla detrazione.

Passaggi interni ex articolo 36 d.P.R. n. 633 del 1972

Descrizione dell’operazione: il C/P emette un’autofattura per i passaggi interni di beni e servizi ex articolo 36, comma 5 che non concorrono al volume di affari ai sensi dell’articolo 20 del d.P.R. n. 633/1972, inviandola al sistema SDI con tipo documento TD26.

Compilazione del documento

Campo cedente/prestatore: dati del C/P emittente. Campo cessionario/committente: gli stessi dati inseriti nel campo C/P. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di effettuazione dell’operazione. Indicazione di imponibile e imposta.

Campo 2.1.1.4 Numero: si potrà seguire la numerazione progressiva delle fatture emesse.

Registrazione della fattura

Il C/P annota la fattura sia nel registro delle fatture emesse che nel registro delle fatture ricevute.

TD27 FATTURA PER AUTOCONSUMO O PER CESSIONI GRATUITE SENZA RIVALSA

Descrizione dell’operazione: nei casi di cessioni di beni di cui all’articolo 2, comma 2, punti 4) e

5) del d.P.R. n. 633/1972, ossia:

– cessioni gratuite di beni ad esclusione di quelli la cui produzione o il cui commercio non

rientra nell’attività propria dell’impresa se di costo unitario non superiore ad euro cinquanta

e di quelli per i quali non sia stata operata, all’atto dell’acquisto o dell’importazione, la

detrazione dell’imposta;

– destinazione di beni all’uso o al consumo personale o familiare dell’imprenditore o di coloro

i quali esercitano un’arte o una professione o ad altre finalità estranee alla impresa o

all’esercizio dell’arte o della professione, anche se determinata da cessazione dell’attività,

con esclusione di quei beni per i quali non è stata operata all’atto dell’acquisto la detrazione

dell’imposta.

il C/P trasmette allo SDI una fattura con tipo documento TD272.

Il TD27 potrà essere adoperato anche per le prestazioni gratuite nell’ipotesi previste

dall’articolo 3, terzo comma del d.P.R. n. 633/1972.

Compilazione del documento

Campo cedente/prestatore e Campo cessionario/committente: identificativo IVA di colui che emette l’autofattura. Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di effettuazione dell’operazione.

Se si tratta di autofattura riepilogativa, può essere la data dell’ultima operazione o comunque una data del mese. Indicazione di imponibile e imposta.

Campo 2.1.1.4 Numero: si dovrà inserire la numerazione progressiva delle fatture emesse dal soggetto che sta integrando il documento.

Registrazione della fattura

Il documento trasmesso con TD27 è annotato nel solo registro delle fatture emes

Pingback: Fattura elettronica: anticipata, immediata e differita - ImpresaCloud - Gestisci la tua azienda online, dove vuoi, come vuoi!